Insolvenzverfahren: Der Weg aus den Schulden

- 14 Minuten Lesezeit

Inhaltsverzeichnis

- Wann kommt ein Insolvenzverfahren infrage?

- Arten von Insolvenzverfahren

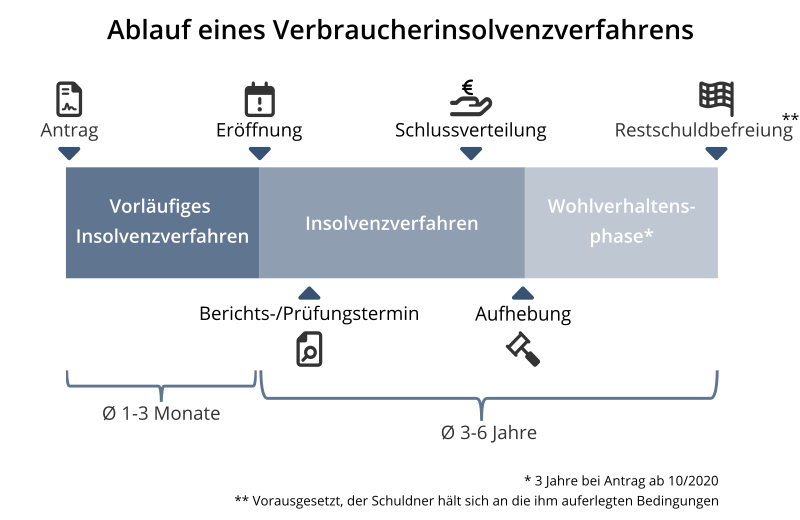

- Ablauf eines Insolvenzverfahrens: Antrag, vorläufiges Insolvenzverfahren, Eröffnung

- Rechte und Pflichten im laufenden Insolvenzverfahren: Schuldner – Gläubiger – Insolvenzverwalter

- Aufhebung des Insolvenzverfahrens: Wie geht es danach weiter?

- Was kostet ein Insolvenzverfahren?

- Wie lange dauert ein Insolvenzverfahren?

- FAQs zum Insolvenzverfahren

Ein Insolvenzverfahren dient dem Ziel, das verwertbare Vermögen eines zahlungsunfähigen Schuldners nach Möglichkeit auf dessen Gläubiger zu verteilen. Das Insolvenzverfahren ist dabei sehr unterschiedlich – je nachdem, ob eine Privatperson, ein Selbstständiger oder ein Unternehmen von der Insolvenz betroffen ist.

Rechtsanwältin für Insolvenzrecht Tugba Balikci und Fachanwalt für Insolvenzrecht Andre Kraus erklären, warum das Insolvenzverfahren besser ist als sein Ruf, und räumen mit Halbwahrheiten auf: Sie informieren über Ablauf, Dauer und Kosten eines Insolvenzverfahrens, und wie Betroffene endlich schuldenfrei werden können.

Experten-Autoren dieses Themas

Wann kommt ein Insolvenzverfahren infrage?

Es gibt viele Ursachen dafür, dass Unternehmen oder Privatpersonen in finanzielle Schieflage geraten können: Seien es geschäftliche Fehlentscheidungen, äußere Einflüsse wie die Corona-Pandemie oder – bei Verbrauchern – plötzliche Arbeitslosigkeit.

Ist absehbar, dass die Schulden bei den Gläubigern eine Höhe erreicht haben, in der sie sich nicht mehr ohne Weiteres abbauen lassen, bietet die Insolvenz einen Ausweg.

Für Unternehmen und Selbstständige gibt es das sogenannte Regelinsolvenzverfahren,

Für Privatpersonen das Privat- bzw. Verbraucherinsolvenzverfahren. Die Einzelheiten sind in der Insolvenzordnung (InsO) geregelt.

Für einige juristische Personen besteht unter bestimmten Voraussetzungen sogar eine Insolvenzantragspflicht (§ 15a InsO). So hat etwa die GmbH bei Zahlungsunfähigkeit innerhalb von drei Wochen und bei Überschuldung innerhalb von sechs Wochen Insolvenz anzumelden. Überschuldung ist dabei gegeben, wenn das Vermögen die bestehenden Verbindlichkeiten nicht mehr deckt.

Bei der Privatinsolvenz gilt: Den Antrag auf Eröffnung des Insolvenzverfahrens kann der Schuldner selbst oder mithilfe einer spezialisierten Kanzlei oder öffentlichen Schuldnerberatung beim Amtsgericht stellen.

Es gibt aber auch die Möglichkeit eines sogenannten Fremdantrags oder Gläubigerantrags durch Gläubiger (Kreditinstitute, Geschäftspartner usw.). Dieser ist dann allerdings dezidiert und unter Vorlage von Nachweisen über Forderungen usw. zu begründen. Schuldner sollten es in diesem Fall dennoch nicht versäumen, fristgerecht auch noch einen Eigenantrag zu stellen, um ihre spätere Restschuldbefreiung nicht zu gefährden.

Arten von Insolvenzverfahren

Insolvenzverfahren für private Schuldner: Privatinsolvenz

Das Verbraucherinsolvenzverfahren, oft auch Privatinsolvenz genannt, ist Schuldnern vorbehalten, die nicht selbstständig tätig sind. Voraussetzung ist ihre Zahlungsunfähigkeit, d. h., dass die Betroffenen ihre Schulden schlichtweg nicht mehr begleichen können.

Menschen, die in der Vergangenheit eine selbstständige wirtschaftliche Tätigkeit ausgeübt haben, können nur in Ausnahmefällen in die Verbraucherinsolvenz gehen. Voraussetzung ist, dass

gegen sie keine Forderungen aus Arbeitsverhältnissen (insbes. Lohn, Sozialversicherungsbeiträge usw.) bestehen und

dass ihre Vermögensverhältnisse überschaubar sind, d. h., dass sie zum Zeitpunkt des Insolvenzantrags weniger als 20 Gläubiger haben.

Mittels Privatinsolvenz können die meisten Schulden nach drei Jahren gelöscht werden (Restschuldbefreiung). Ausgenommen sind u. a. Verbindlichkeiten aus vorsätzlich begangenen strafbaren Handlungen oder vorsätzlich, pflichtwidrig nicht gezahlte Unterhaltsschulden.

Insolvenzverfahren für Unternehmen und Selbstständige: Regelinsolvenz

Unternehmen und Selbstständige sehen sich dann einem Insolvenzverfahren gegenüber,

wenn sie zahlungsunfähig sind, also fällige Zahlungen nicht mehr leisten können, oder

wenn die Zahlungsunfähigkeit zumindest droht, also vorauszusehen ist.

Die sogenannte Regelinsolvenz steht Gesellschaften und sogenannten juristischen Personen sowie selbstständig Tätigen (Unternehmern, Freiberuflern) offen. Aber auch für Menschen, die früher einmal selbstständig waren und mindestens 20 Gläubiger haben, ist die Regelinsolvenz vorgesehen.

Was viele nicht wissen: Am Ende der Regelinsolvenz steht nicht immer zwingend die Auflösung (Liquidierung) des Unternehmens durch einen Insolvenzverwalter. Nicht selten kann der Betrieb auch weitergeführt und saniert werden.

Ablauf eines Insolvenzverfahrens: Antrag, vorläufiges Insolvenzverfahren, Eröffnung

Antrag auf Eröffnung eines Insolvenzverfahrens

Einen Antrag auf Eröffnung des Insolvenzverfahrens können Privatpersonen oder die Unternehmen selbst stellen. Der Antrag ist schriftlich beim Insolvenzgericht zu stellen, wo der Schuldner seinen allgemeinen Gerichtsstand bzw. Geschäftssitz hat.

Für alle Unternehmen muss das Regelinsolvenzverfahren durchgeführt werden. Für alle Privatpersonen ist das Verbraucherinsolvenzverfahren durchzuführen, auch für ehemals selbstständige, die weniger als 20 Gläubiger haben und bei denen keine Forderungen aus Arbeitsverhältnissen bestehen.

Dabei gelten für das Regelinsolvenzverfahren andere Verfahrensvorschriften als bei Privatinsolvenzverfahren. Für die Antragstellung ist das entsprechende amtliche Formular zu verwenden.

Ein Verbraucherinsolvenzverfahren, auch Privatinsolvenzverfahren genannt, setzt voraus, dass eine Bescheinigung über den gescheiterten außergerichtliche Einigungsversuch vorgelegt wird. Hierzu ermächtigt sind u. a. Rechtsanwälte und Schuldnerberatungsstellen. Die anwaltliche Vertretung für ein Insolvenzverfahren ist zwar nicht erforderlich, aber sehr empfehlenswert. Für ein Regelinsolvenzverfahren besteht die Pflicht eines außergerichtlichen Einigungsversuches nicht. Neben dem Insolvenzantrag ist zudem bei beiden Verfahrensarten ein Gläubiger- und Forderungsverzeichnis zu erstellen und vorzulegen.

Außergerichtliches Schuldenbereinigungsverfahren bei Privatinsolvenz

Mit einem außergerichtlichen Schuldenbereinigungsplan unterbreitet der Schuldner seinen Gläubigern ein Zahlungsangebot. Der Versuch der Schuldenbereinigung darf bei Antragstellung auf Eröffnung des Insolvenzverfahrens nicht länger als sechs Monate zurückliegen und es müssen alle Gläubiger angeschrieben werden. Bei dem außergerichtlichen Schuldenbereinigungsplan geht es zunächst darum, das Insolvenzverfahren zu verhindern.

Dem Plan wird regelmäßig – wenn der Schuldner kein Vermögen besitzt und nicht arbeitssuchend ist – der pfändbare Betrag seines Einkommens zugrunde gelegt. Sollte der Schuldner keine Einkünfte haben, ist auch ein sog. „Nullplan“ zulässig.

Die Ausstellung einer Bescheinigung über das Scheitern eines außergerichtlichen Schuldenbereinigungsplanes ist gem. § 305 InsO nur von einer geeigneten Person oder Stelle möglich, da diese aufgrund ihrer Qualifizierung die Voraussetzung haben, den außergerichtlichen Schuldenbereinigungsversuch durchzuführen und dessen Ausgang zu beurteilen. Geeignete Personen sind Rechtsanwälte, Steuerberater, Wirtschaftsprüfer etc.

Vorläufiges Insolvenzverfahren im Regelinsolvenzverfahren

Ein vorläufiges Insolvenzverfahren im Regelinsolvenzverfahren ist die Phase zwischen der Stellung des Insolvenzantrags und der Eröffnung des Insolvenzverfahrens. Diese Phase dauert in der Regel zwei bis drei Monate.

In dieser Zeit werden bestimmte gerichtliche Sicherungsmaßnahmen getroffen, um die wirtschaftlichen Werte des Schuldners zu schützen, um eine Benachteiligung der Gläubiger zu vermeiden. Dazu bestellt das Gericht einen vorläufigen Insolvenzverwalter.

Hierbei kann etwa die Verteilungsgewalt der Geschäftsführung beschränkt werden, d. h., dem Schuldner kann verboten werden, über sein Vermögen zu verfügen, oder bestimmte Handlungen dürfen nur noch mit Zustimmung des Insolvenzverwalters vorgenommen werden.

Nach § 67 InsO kann das Gericht einen Gläubigerausschuss einsetzen, wenn es das für sinnvoll hält. Der vorläufige Gläubigerausschuss besteht aus Gläubigern mit den höchsten Forderungen und Kleingläubigern sowie Arbeitnehmergläubigern. Dieser Ausschuss wirkt bei allen wichtigen Entscheidungen im Eröffnungsverfahren mit und hat das Recht, einen vorläufigen Insolvenzverwalter selbst zu benennen, der sein Vertrauen genießt.

Eröffnung des Insolvenzverfahrens und Forderungsanmeldung der Gläubiger

Für die Eröffnung des Insolvenzverfahrens prüft das Gericht die Insolvenzgründe, ob (drohende) Zahlungsunfähigkeit bzw. Überschuldung vorliegt und ob die Insolvenzmasse die Verfahrenskosten deckt. Natürliche Personen können die Stundung der Verfahrenskosten beantragen. Reicht das Schuldnervermögen nicht zur Deckung der Gerichtskosten, wird der Antrag mangels Insolvenzmasse abgewiesen.

Sind hingegen die oben genannte Voraussetzungen erfüllt, beschließt das Insolvenzgericht die Eröffnung des Insolvenzverfahrens. Wird das Insolvenzverfahren eröffnet, wird im Eröffnungsbeschluss ein Insolvenzverwalter benannt und die Gläubiger werden dazu aufgefordert, ihre Forderungen gegen den Schuldner anzumelden.

Die Forderungsanmeldung im Insolvenzverfahren ist innerhalb einer bestimmten Frist und stets an den Insolvenzverwalter zu senden. Zudem besteht nach der Eröffnung des Verfahrens ein Leistungsverbot für Drittschuldner. Diese werden aufgefordert, nicht mehr an den Schuldner zu leisten, sondern direkt an den Insolvenzverwalter.

Rechte und Pflichten im laufenden Insolvenzverfahren: Schuldner – Gläubiger – Insolvenzverwalter

Im Privatinsolvenzverfahren muss der Schuldner bis zur Erteilung der Restschuldbefreiung eine angemessene Erwerbstätigkeit ausüben bzw. sich darum bemühen, er muss den pfändbaren Teil seines Einkommens an den Gerichtsvollzieher abführen sowie alle wichtigen Änderungen wie z. B. Wohnsitzwechsel von sich aus unverzüglich dem Insolvenzverwalter mitteilen.

Weiterhin hat der Schuldner eine Auskunfts- und Mitwirkungspflicht. Er hat dabei die das Verfahren betreffenden Verhältnisse mitzuteilen und den Insolvenzverwalter bei seinen Aufgaben zu unterstützen. Verstößt der Schuldner vorsätzlich oder grob fahrlässig gegen seine Mitwirkungs- und Auskunftspflicht, drohen ihm Sanktionen.

Im Verbraucherinsolvenzverfahren droht die Aufhebung der Verfahrenskostenstundung bzw. die Versagung der Restschuldbefreiung, wenn der Schuldner seinen Pflichten nicht nachkommt. Im Regelinsolvenzverfahren kann sich der Schuldner bei Verstoß gegen Auskunfts- und Mitwirkungspflichten wegen Bankrotts strafbar machen.

Im Insolvenzverfahren genießen die Schuldner Pfändungs- bzw. Vollstreckungsschutz. Das bedeutet, dass die Gläubiger nicht mehr gegen den Schuldner vollstrecken dürfen. Sie dürfen sich nur noch an das Insolvenzgericht oder den Insolvenzverwalter wenden.

Der Pfändungsschutz gilt bei der Privatinsolvenz bis zur Erteilung der Restschuldbefreiung. Der Schuldner hat die Möglichkeit, sein Girokonto in ein Pfändungsschutzkonto umzuwandeln. Damit wird ein Grundbetrag für eine Person bis zu 1.260 Euro netto monatlich geschützt. Für Forderungen, die erst nach der Insolvenzeröffnung entstehen, haftet der Schuldner voll. Diese sind von der Restschuldbefreiung ausgenommen. Aber auch für Neugläubiger gilt während des Privatinsolvenzverfahrens ein Vollstreckungsverbot insbesondere für die Gehaltspfändung.

Die wichtigste Aufgabe des Insolvenzverwalters während eines Regelinsolvenzverfahrens ist u. a. die Sicherung der Insolvenzmasse durch Inbesitznahme und Verwaltung, die Feststellung von Summen der Insolvenzforderungen sowie die laufende Verteilung der Insolvenzmasse an die Gläubiger.

Im Regelinsolvenzverfahren entscheidet das Gericht auch darüber, was mit dem Unternehmen wird. Es kommt entweder zur Liquidation, Ausproduktion, zum Verkauf oder zu einem Insolvenzplan. Wenn die Insolvenzmasse am Ende feststeht, kommt es zur Verteilung an die Gläubiger.

Im Verbraucherinsolvenzverfahren folgt das Verfahren der Restschuldbefreiung, das die Schulden nach einer bestimmten Zeit (Wohlverhaltensperiode) auf null setzt. Während der Restschuldbefreiung muss der Schuldner den pfändbaren Betrag seines Einkommens an den Insolvenzverwalter abführen, der diesen an die Gläubiger nach Stufen verteilt.

Aufhebung des Insolvenzverfahrens: Wie geht es danach weiter?

(Vorzeitige) Aufhebung und Einstellung des Verfahrens

Im Verbraucherinsolvenzverfahren erfolgt am Ende der Wohlverhaltensperiode dann die Erteilung oder Versagung der Restschuldbefreiung. Das kündigt das Insolvenzgericht zum Ende der Wohlverhaltensperiode an. Wird die Restschuldbefreiung erteilt, endet das Insolvenzverfahren mit einem Aufhebungsbeschluss.

Es gibt mehrere Einstellungstatbestände im Insolvenzverfahren. So wird das Insolvenzverfahren eingestellt, wenn die Verfahrenskosten nicht gedeckt und nicht gestundet werden können.

Eine Einstellung ist auch denkbar, wenn die Kosten des Insolvenzverfahrens zwar gedeckt sind, aber die Insolvenzmasse nicht ausreicht, um die fälligen sonstigen Masseverbindlichkeiten zu erfüllen. Hier spricht man von einer Massenunzugänglichkeit.

Zudem hat der Schuldner das Recht, die Einstellung des Verfahrens zu beantragen, wenn die Insolvenzgründe wegfallen oder nicht vorlagen. Dabei muss der Schuldner glaubhaft machen, dass die Gläubiger voll befriedigt wurden bzw. die Befriedigung aller Gläubiger sichergestellt ist.

Schließlich kann das Insolvenzverfahren mit Zustimmung aller Gläubiger eingestellt werden, die ihre Forderungen angemeldet haben.

Wohlverhaltensphase und Restschuldbefreiungsverfahren

Die Restschuldbefreiung ist der letzte Schritt im Privatinsolvenzverfahren. Damit werden die ganzen Schulden des Schuldners erlassen. Die Restschuldbefreiung wird nach Ablauf der Wohlverhaltensperiode, d. h. nach 3 Jahren, erteilt. Nach der neuen Gesetzesregelung besteht keine Pflicht zur Mindestbefriedigungsquote im Insolvenzverfahren.

Das bedeutet, dass der Schuldner auch die Restschuldbefreiung erhält, wenn er die Gläubiger nicht befriedigt. Nur natürliche Personen können im Insolvenzverfahren die Restschuldbefreiung erlangen.

Der Gesellschafter einer Personengesellschaft kann im Regelinsolvenzverfahren keine Restschuldbefreiung erlangen. Da der Gesellschafter auch persönlich haften kann, würde so ein einheitliches Insolvenzverfahren erfolgen. Es sind nämlich zwei verschiedene Vermögensmassen betroffen, das Vermögen der Gesellschaft und das private Vermögen des Gesellschafters. Für jedes Vermögen muss ein eigenes Insolvenzverfahren beantragt werden.

In der Wohlverhaltensphase muss der Schuldner sich an die ihm auferlegten Bedingungen halten. Gelingt ihm das, erhält er regelmäßig die sogenannte Restschuldbefreiung. Während der Wohlverhaltensphase hat der Schuldner den pfändbaren Betrag seines Einkommens an den Treuhänder abzuführen. Er ist verpflichtet, von sich aus bei Wechsel seines Wohnsitzes oder Arbeitsplatzes das Gericht bzw. den Treuhänder zu informieren.

Weiterhin ist der Schuldner zur Mitwirkung verpflichtet. Er muss Anfragen des Gerichts und Treuhänders fristgemäß beantworten. Zudem muss der Schuldner vorrangig die Kosten des Treuhänders bezahlen. In der Wohlverhaltensphase hat der Schuldner eine angemessene Arbeit ausüben, bzw. wenn er keine Arbeit hat, sich um eine solche zu bemühen und seine Bemühungen nachzuweisen. Auch Schenkungen oder Erbschaften muss der Schuldner zu 50 % der Summe an den Treuhänder abführen.

In der Wohlverhaltensphase wird der Insolvenzverwalter Treuhänder genannt. Es ist dieselbe Person. Aufgabe des Treuhänders ist es, das pfändbare Einkommen, d. h., die abgetretenen Gelder, an die Insolvenzgläubiger zu verteilen, um so deren Forderungen so weit wie möglich auszugleichen. Weiterhin überwacht der Treuhänder, ob der Schuldner seine oben genannten Obliegenheiten erfüllt. Die Restschuldbefreiung kann versagt werden, wenn die im Gesetz genannten Versagungsgründe vorliegen.

Die Restschuldbefreiung wird insbesondere versagt, wenn der Schuldner falsche Angaben über seine wirtschaftlichen Verhältnisse gemacht hat, gegen seine Auskunfts- und Mitwirkungspflichten verstößt oder seiner Erwerbsobliegenheit nicht nachkommt. Durch die Versagung der Restschuldbefreiung wird die Vollstreckung durch die Gläubiger wieder zulässig und die Schulden des Schuldners bleiben bestehen.

Nach Erteilung der Restschuldbefreiung gelten alle Schulden des Schuldners, die bis zur Insolvenzeröffnung entstanden sind, als getilgt, d. h., diese können nicht mehr vollstreckt werden.

Neue Forderungen, die im laufenden Insolvenzverfahren entstanden sind, fallen nicht unter die Restschuldbefreiung und es besteht für den Schuldner weiterhin Zahlungspflicht.

Nach Erteilung der Restschuldbefreiung wird in der Schufa der Antrag, dass der Schuldner die Restschuldbefreiung erlangt hat, vermerkt und alle Forderung werden als erledigt versehen. Solange dies in der Schufa oder anderen Wirtschaftsauskunfteien vermerkt ist, werden dem Betroffenen nahezu keine Kredite gewährt oder nur solche mit sehr schlechten Konditionen. Das bedeutet, dass man nach der Insolvenz weiterhin – zumindest 3 Jahre – in vielen Lebensbereichen enorm eingeschränkt ist.

Der Vermerk über die Erteilung der Restschuldbefreiung sowie alle als erledigt vermerkten Forderungen werden nach 3 Jahren taggenau automatisch gelöscht.

Was kostet ein Insolvenzverfahren?

Kosten vor, im und nach dem Verfahren

Für das Insolvenzverfahren fallen sowohl bei der Verbraucher- als auch bei der Regelinsolvenz bestimmte Kosten an.

Dazu gehören Kosten für den Insolvenzverwalter/Treuhänder.

Hinzu kommen die Gerichtskosten sowie ggf. Kosten für eine anwaltliche Begleitung. Öffentliche Schuldnerberatungen sind in der Regel kostenfrei, haben aber nur wenige kurzfristige Termine. Bei einer Verbraucherinsolvenz gibt es auch die Möglichkeit, dass auf Basis von Beratungshilfe die Kosten der anwaltlichen außergerichtlichen Schuldenbereinigung fast vollständig übernommen werden.

Bei der Verbraucherinsolvenz entstehen zudem Kosten für die Erteilung einer Bescheinigung über das Scheitern eines außergerichtlichen Schuldenbereinigungsversuchs (§ 305 I 1 InsO), der Voraussetzung der Verfahrenseröffnung ist. Bei anwaltlicher Betreuung sind sie in den Anwaltskosten enthalten.

In manchen Fällen der Regelinsolvenz fallen auch noch Kosten für ein Insolvenzgutachten an, das feststellen soll, ob die Voraussetzungen für ein Insolvenzverfahren vorliegen, ob also genügend Insolvenzmasse vorhanden ist, ein Insolvenzgrund vorliegt usw.

In größeren Regelinsolvenzverfahren können zudem Vergütungen für die Mitglieder des Gläubigerausschusses entstehen.

Die Gerichts- und Treuhändergebühren berechnen sich nach der Insolvenzmasse (pfändbares Einkommen und Vermögen), betragen aber i. d. R. auch bei mittellosen Schuldnern mindestens 2.000 Euro.

Stundungsmöglichkeit

Falls kein Vermögen und kein Arbeitseinkommen vorhanden ist, können die Verfahrenskosten der Privat- oder Regelinsolvenz auch gestundet werden, d. h., sie werden von der Staatskasse dann erst nach Abschluss des Verfahrens und der Restschuldbefreiung erhoben und können nun in einkommensabhängigen Raten abbezahlt werden.

Der Antrag auf Verfahrenskostenstundung nach § 4a Insolvenzordnung (InsO) kann gestellt werden, soweit das Vermögen des Schuldners voraussichtlich nicht ausreichen wird, um die Gerichts-, Treuhänder/Insolvenzverwalter- und ggf. Sachverständigenkosten zu decken.

Juristische Personen (z. B. GmbH) können allerdings keine Stundung beantragen; sie ist allein natürlichen Personen (Verbrauchern, selbstständig tätigen Personen) vorbehalten.

Regelinsolvenzverfahren eröffnet das Insolvenzgericht unter der Voraussetzung, dass das Vermögen des Schuldners dazu ausreicht, die Verfahrenskosten zu decken.

Gerichtskosten eines Insolvenzverfahrens

Die Gerichtkosten richten sich nach einer gestaffelten Tabelle, für die der Streitwert ausschlaggebend ist. Beispiele:

Liegt der Streitwert z. B. bei maximal 500 Euro oder gibt es gar keine Insolvenzmasse (völlig mittelloser Schuldner), so liegt die einfache Gebühr bei 38 Euro.

Bei einem Streitwert von 2.000 Euro beträgt die einfache Gebühr 98 Euro,

bei 5.000 Euro schon 161 Euro.

Für das Verfahren über den Antrag des Schuldners auf Eröffnung des Insolvenzverfahrens fällt eine halbe Gebühr an (Nr. 2310 der Anlage 1 zum Gerichtskostengesetz).

Für die Durchführung des Insolvenzverfahrens auf Antrag des Schuldners wird gemäß Nr. 2320 eine 2,5-fache Gebühr erhoben. Wird das Verfahren dagegen auf Antrag eines Gläubigers eröffnet, so wird eine 3,0-fache Gebühr fällig (Nr. 2330).

Feste Beträge werden dagegen z. B. für die Prüfung von Forderungen je Gläubiger (Nr. 2340) oder die Entscheidung über die Restschuldbefreiung (Nr. 2350) berechnet.

Wie lange dauert ein Insolvenzverfahren?

Das Privatinsolvenzverfahren dauert inklusive Wohlverhaltensperiode drei Jahre. Es wird normalerweise rund fünf Wochen nach Antragstellung eröffnet. Drei Jahre nach Stellung des Insolvenzantrags kommt es bei Verfahren ab dem 01.10.2020 regelmäßig zur Restschuldbefreiung.

Die Restschuldbefreiung gibt es sowohl bei der Privatinsolvenz als auch bei der Regelinsolvenz natürlicher Personen (z. B. Einzelunternehmer). Für juristische Personen (z. B. GmbH) gibt es sie hingegen nicht.

Besonderheiten bei Altverfahren:

Für vor Oktober 2020 eröffnete Verfahren beträgt die Dauer der Privatinsolvenz grundsätzlich noch sechs Jahre.

Für Verfahren zwischen dem 17.12.2019 und dem 30.09.2020 gibt es eine gestaffelte Übergangsregelung. Die Insolvenz verkürzt sich um die Zeit, die seit dem Inkrafttreten der der EU-Richtlinie (16. Juli 2019) bis zur Antragstellung vergangen ist.

Zwischen dem 17. Dezember 2019 und dem 16. Januar 2020 eröffnete Verfahren verkürzen sich auf fünf Jahre und sieben Monate,

zwischen dem 17. Januar 2020 und 16. Februar 2020 eröffnete auf fünf Jahre und sechs Monate usw.

Im Übrigen gilt für Altverfahren:

Für die Verkürzung auf fünf Jahre muss eine Summe gezahlt werden, welche die Verfahrenskosten deckt.

Eine Restschuldbefreiung nach drei Jahren kann bei ihnen nur erzielt werden, wenn zusätzlich 35 Prozent der ursprünglichen Schuldensumme gezahlt werden.

Insolvenzplan:

Seit 2014 haben Schuldner alternativ die Möglichkeit, mittels eines sogenannten Insolvenzplans früher aus den Schulden herauszukommen. Er ermöglicht eine Entschuldung binnen 4 bis 12 Monaten durch die Einmalzahlung einer außenstehenden Person, des sogenannten Geldgebers oder Zuwenders. Die Gläubiger stimmen dann über das Planangebot ab und verzichten bei Annahme auf ihre eigentlichen Forderungen.

Besonderheiten bei juristischen Personen:

Die Dauer des Regelinsolvenzverfahrens juristischer Personen lässt sich nicht genau beziffern. Hier spielen Umstände wie die Unternehmensgröße, Gläubigerzahl usw. eine Rolle, die den Aufwand steigern.

Regelinsolvenzverfahren können bei juristischen Personen deshalb auch deutlich länger dauern als sonst üblich. Vier und mehr Jahre sind bei Kapitalgesellschaften keine Seltenheit, bei Stiftungen geht oft auch noch deutlich mehr Zeit ins Land.

FAQs zum Insolvenzverfahren

Was ist ein Insolvenzverfahren?

Ein Insolvenzverfahren dient dazu, die Gläubiger eines zahlungsunfähigen Schuldners nach Möglichkeit aus der ermittelten Insolvenzmasse zu befriedigen. Ein Insolvenzverwalter verwertet dafür das vorhandene Vermögen des Schuldners und verteilt dessen Erlös gleichmäßig an die Gläubiger. In Deutschland gibt es zwei Verfahrensarten: das Verbraucher- und das Regelinsolvenzverfahren.

Wie läuft ein Insolvenzverfahren ab?

- Antrag auf Eröffnung eines Verbraucher- oder Regelinsolvenzverfahrens

- Außergerichtlicher Einigungsversuch (nur bei Verbraucherinsolvenz)

- Außergerichtliches Schuldenbereinigungsverfahren (nur bei Verbraucherinsolvenz)

- Vorläufiges Insolvenzverfahren

- Eröffnung des Insolvenzverfahrens

- Aufhebung oder ggf. Einstellung des Verfahrens

- Gegebenenfalls Restschuldbefreiung

Artikel teilen:

Sie benötigen persönliche Beratung zum Thema Insolvenzverfahren?

Rechtstipps zu "Insolvenzverfahren" | Seite 89

-

09.09.2017 Rechts- und Fachanwältin Angelika Jackwerth„… das Insolvenzverfahren über das Vermögen der HLO Consulting Group eröffnet. Inzwischen ermittelt sogar die Staatsanwaltschaft Darmstadt gegen die Verantwortlichen der HLO Consulting Group, der HLO Holding AG …“ Weiterlesen

-

08.09.2017 Rechtsanwalt Jan Finke„… auf ein Insolvenzverfahren in Eigenverwaltung durch die Geschäftsführung zurückgezogen wurde. Stattdessen soll ein Regelinsolvenzverfahren durchgeführt werden. Zum vorläufigen Insolvenzverwalter hat …“ Weiterlesen

-

07.09.2017 Rechtsanwalt Daniel Blazek„… , die sie ihrerseits im Insolvenzverfahren geltend machen können. Insoweit gilt jedenfalls, dass eine Aufrechnung mit dem speziellen insolvenzrechtlichen Anfechtungsanspruch des Insolvenzverwalters …“ Weiterlesen

-

06.09.2017 Rechtsanwalt Björn Röhrenbeck„… Gläubiger vollauf zu bedienen. Im schlimmsten Fall könnten die Anleihe-Anleger leer ausgehen, zumindest hohe finanzielle Verluste müssen einkalkuliert werden. Sobald das Insolvenzverfahren regulär eröffnet …“ Weiterlesen

-

06.09.2017 Rechtsanwalt Jan Finke„… etwa 3,9 Prozent. Daher könnte das Risiko sehr hoch sein, dass die Reederei Rickmers eine ebenfalls niedrige Quote im Insolvenzverfahren erzielt. Die Schulden der Rickmers belaufen sich derzeit auf 1,5 …“ Weiterlesen

-

04.09.2017 Rechtsanwalt Jan Finke„… das Kohlekraftwerk vom Energiekonzern Eon. Um mehr Masse im Insolvenzverfahren zu erzielen, wurde das Kraftwerk im Juni vergangenen Jahres an den estländischen Investor Granuul Invest verkauft. Der zweistellige …“ Weiterlesen

-

03.09.2017 Rechtsanwalt Jan Finke„… . Der Bescheid ist seit dem 8. Mai 2017 bestandskräftig. Am 14. Juni 2017 hat die BaFin beim Amtsgericht Berlin-Charlottenburg die Eröffnung des Insolvenzverfahrens über das Vermögen der East-West …“ Weiterlesen

-

01.09.2017 Rechtsanwalt Joachim Cäsar-Preller„Die insolvente Alno AG soll nun doch nicht in Eigenverwaltung saniert werden. Der Antrag auf ein Insolvenzverfahren in Eigenverwaltung wurde von der Geschäftsführung zurückgezogen, teilte …“ Weiterlesen

-

14.02.2018 Rechtsanwalt Thomas Reimann„… Qualifikationen, das Erreichen einer bestimmten Altersgrenze oder die Eröffnung eines Insolvenzverfahrens gegen den Gesellschafter. Ausschlussvoraussetzungen Wenn hierzu keine Regelungen in der Satzung …“ Weiterlesen

-

31.08.2017 Rechtsanwältin Kerstin Bontschev„Worum geht es? Im Rahmen der Eröffnung des Insolvenzverfahrens über das Vermögen der MS „TS Schlüter“ GmbH & Co. KG, werden derzeit Treuhandkommanditisten der HCI Schiffonds IX UG & Co. KG …“ Weiterlesen

-

31.08.2017 Rechtsanwalt Jan Finke„Das Amtsgericht Niebüll hat am 22. Juni 2017 das vorläufige Insolvenzverfahren über das Vermögen der Schiffsfondsgesellschaft MS Monia tom Wörden GmbH & Co. KG eröffnet (Az.: 5 IN 55/17 …“ Weiterlesen

-

30.08.2017 Rechtsanwalt Joachim Cäsar-Preller„… -Anleger und Aktionäre eine ganz harte Landung werden. Die Kurse sind nach Bekanntwerden der Insolvenz schon eingebrochen und im Insolvenzverfahren werden die Forderungen aller Gläubiger wohl kaum …“ Weiterlesen

-

29.08.2017 Rechtsanwalt Martin Klein„… in einer Sozialstation tätig ist und der im Rahmen eines Insolvenzverfahrens pfändbare Bezüge an einen Treuhänder abgeführt wurden. Der Arbeitgeber hatte hier neben der Grundvergütung und anderen Zuschlägen …“ Weiterlesen

-

29.08.2017 Rechtsanwalt Jan Finke„Am 15.08.2017 hat die deutsche Fluggesellschaft Air Berlin die Eröffnung eines Insolvenzverfahrens in Eigenverwaltung beim Amtsgericht Berlin-Charlottenburg beantragt. Anleger könnten jetzt hohe …“ Weiterlesen

-

26.08.2017 Rechtsanwalt Dr. Walter Späth„… nach Ansicht von Dr. Späth & Partner Rechtsanwälte mbB auch eventuelle Schadensersatzansprüche geltend prüfen, z. B. aus Prospekthaftung im engeren Sinne, denn alleine über das Insolvenzverfahren …“ Weiterlesen

-

24.08.2017 CLLB Rechtsanwälte Cocron, Liebl, Leitz, Braun, Kainz, Sittner Partnerschaft„CLLB Rechtsanwälte vertreten Anleger im Insolvenzverfahren München, 23.08.2017 – Wie die auf Bank- und Kapitalmarktrecht spezialisierte Kanzlei CLLB Rechtsanwälte mit Sitz in München und Berlin …“ Weiterlesen

-

23.08.2017 AdvoAdvice Partnerschaft von Rechtsanwälten mbB Tintemann Klevenhagen Rohrmoser„… der Zahlungsunfähigkeit oder die Einstellung von Zahlungen. Eine Sonderkündigung ist auch möglich, wenn das Insolvenzverfahren eröffnet wird (lit. e). Ob eine Kündigung der Anleihe sinnvoll …“ Weiterlesen

-

23.08.2017 Rechtsanwalt Hauke Maack„… des Insolvenzverfahrens informiert. Nunmehr ist mitzuteilen, dass es zu einer endgültigen Eröffnung des Insolvenzverfahrens gekommen ist. Das Amtsgericht München – Insolvenzgericht – hat mit Beschluss wegen …“ Weiterlesen

-

18.08.2017 Rechtsanwalt Arno Wolf„… sie Zahlungen, die sie im Zuge vereinbarungsgemäßer Abwicklung von Rechtsgeschäften mit dem Schuldner, die im Extremfall 10 Jahre vor dem Antrag auf Eröffnung des Insolvenzverfahrens zurückliegen …“ Weiterlesen

-

16.08.2017 Rechtsanwalt Klaus Nieding„Die Air Berlin PLC hat nach Medieninformationen am gestrigen Tag die Eröffnung des Insolvenzverfahrens in Eigenverwaltung beim Amtsgericht Berlin-Charlottenburg beantragt. Nach Medienangaben …“ Weiterlesen

-

16.08.2017 Rechtsanwalt Christian-Albrecht Kurdum„… eines Insolvenzverfahrens – allerdings in Eigenverwaltung! Rechtsanwalt Kurdum von der auf das Bank- und Kapitalmarktrecht spezialisierten Berliner Kanzlei Dr. Späth und Partner weist in diesem Zusammenhang …“ Weiterlesen

-

16.08.2017 Rechtsanwalt Dr. Olaf Hiebert„„In Deutschland werden Schulden durch eine Insolvenz erst nach fünf Jahren erlassen“. Diese häufig zu lesende Aussage ist falsch (!). Unternehmen werden in Deutschland durch ein Insolvenzverfahren …“ Weiterlesen

-

13.11.2017 Rechtsanwalt Wilhelm Segelken„Die bestehenden Ansprüche sind in dem Insolvenzverfahren Air Berlin KG beim Sachwalter anzumelden, wenn der Anspruchsinhaber an der Insolvenzquote teilnehmen will. Betroffen sind hiervon Reisende …“ Weiterlesen

-

14.08.2017 Dr. Bock & Collegen Rechtsanwälte„Über das Vermögen der A-Fin Allgemeiner Finanzdienst GmbH (vormals AFD Allgemeiner Finanzdienst GmbH) hat das Amtsgericht München mit Beschluss vom 01.08.2017 das Insolvenzverfahren unter …“ Weiterlesen