Erbschaftsteuer: Wie viel vom Erbe bekommt der Staat?

- 15 Minuten Lesezeit

Inhaltsverzeichnis

- Wer muss Erbschaftsteuer zahlen?

- Wie erfährt das Finanzamt von einer Erbschaft?

- Freibeträge bei der Erbschaftsteuer

- Erbschaftsteuer: Wie hoch ist der Steuersatz?

- Wie schnell muss die Erbschaftsteuer bezahlt werden?

- Einspruch gegen den Erbschaftsteuerbescheid einlegen

- Was tun, wenn man die Erbschaftsteuer nicht zahlen kann?

- Erbschaftsteuer durch Schenkungen umgehen

- Erbschaftsteuer auf Betriebsvermögen

„Nur zwei Dinge auf Erden sind uns ganz sicher: der Tod und die Steuer.“ So lautet ein bekanntes Zitat von Benjamin Franklin. Wenn beides zusammenkommt, ist eine ganz bestimmte Steuer gemeint: die Erbschaftsteuer. In diesem Ratgeber erfahren Sie, wie viel Sie von einer Erbschaft an den Fiskus abgeben müssen, welche Freibeträge die Erbschaftsteuer mindern und woran Sie sonst noch denken sollten, sobald Sie von einer Erbschaft erfahren.

Wer muss Erbschaftsteuer zahlen?

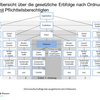

Mit Erbschaftsteuer müssen Sie immer rechnen, wenn eine Person stirbt, von der Sie Vermögen bekommen oder infolgedessen Sie Ihren Pflichtteil erhalten. Denn dieser „Erwerb von Todes wegen“, wie die Juristen sagen, unterliegt grundsätzlich der Erbschaftsteuerpflicht. Gesetzlich geregelt ist dies im Erbschaftsteuer- und Schenkungsteuergesetz (ErbStG). Erbschaftsteuerpflichtige Personen können jedoch Freibeträge in Anspruch nehmen, sodass sie weniger oder gar keine Erbschaftsteuer zahlen müssen.

Als Erwerb von Todes wegen gilt der Vermögenserwerb mittels

Erbschaft,

Vermächtnis,

Geltendmachung eines Pflichtteilsanspruchs,

Schenkung auf den Todesfall,

sonstigen Erwerbs, auf den die Regeln für Vermächtnisse anwendbar sind,

eines vom Erblasser geschlossenen Vertrags, durch den ein Dritter unmittelbar Vermögen erwirbt.

Außerdem gibt es eine Reihe weiterer Zuwendungen, die ebenfalls nach § 3 Erbschaftsteuergesetz sachlich erbschaftsteuerpflichtig sind.

Neben dieser sachlichen muss auch eine persönliche Erbschaftsteuerpflicht bestehen. Der persönlichen Erbschaftsteuerpflicht unterliegen natürliche Personen, die ihren Wohnsitz oder gewöhnlichen Aufenthalt in Deutschland haben. Ebenfalls persönlich erbschaftsteuerpflichtig sind deutsche Staatsangehörige ohne Wohnsitz in Deutschland, wenn sie sich nicht länger als fünf Jahre dauerhaft im Ausland aufgehalten haben. Unabhängig von dieser Aufenthaltsdauer im Ausland gilt die Erbschaftsteuerpflicht für deutsche Staatsangehörige, die in Lohn und Anstellung einer deutschen öffentlich-rechtlichen juristischen Person stehen sowie für deren Angehörige. Neben natürlichen Personen gelten als erbschaftsteuerpflichtig auch Körperschaften, Personenvereinigungen und Vermögensmassen, die ihre Geschäftsleitung oder ihren Sitz in Deutschland haben.

Der persönlichen Steuerpflicht unterliegt zudem Inlandsvermögen im Sinne von § 121 Bewertungsgesetz. Zum Inlandsvermögen zählen danach insbesondere Immobilien und Betriebsvermögen in Deutschland.

Wie erfährt das Finanzamt von einer Erbschaft?

Wenn Sie nach den oben genannten Kriterien erbschaftsteuerpflichtig sind, müssen Sie innerhalb von drei Monaten, nachdem Sie Kenntnis vom Vermögenserwerb haben, das für Sie zuständige Finanzamt schriftlich informieren. Zuständig für die Erbschaftsteuer ist in der Regel das Finanzamt, in dessen Bezirk der Erblasser seinen Wohnsitz hatte, als er verstarb. Die Bundesländer können aber auch bestimmte Finanzämter für die Erbschaftsteuer bestimmt haben. Eine Recherche im Internet hilft bei der Ermittlung des zuständigen Finanzamts. Sie müssen den Vermögenserwerb nur dann nicht dem Finanzamt melden, wenn das ihn bestimmende Testament gerichtlich oder notariell eröffnet wurde und wenn zum Nachlass kein Grundbesitz, kein Betriebsvermögen, keine Anteile an Kapitalgesellschaften und kein Auslandsvermögen gehört.

Behörden, Notare, Versicherungen und Banken sind zudem von sich aus verpflichtet, dem Finanzamt einen Sterbefall beziehungsweise „Beurkundungen (...), die für die Festsetzung einer Erbschaftsteuer von Bedeutung sein können“, mitzuteilen. Es hat also keinen Sinn, wenn Sie dem Finanzamt eine Erbschaft verschweigen, da es in der Regel auf anderem Wege erfährt, wenn Vermögen den Eigentümer wechselt.

Wenn das Finanzamt von einem erbschaftsteuerpflichtigen Vermögenserwerb erfährt, prüft es, ob voraussichtlich Erbschaftsteuer zu zahlen ist. Erst wenn das Finanzamt davon ausgeht, verlangt es in der Regel eine Erbschaftsteuererklärung. Die dabei gesetzte Abgabefrist sollten Empfänger beachten. Wer feststellt, dass er Hilfe bei der Erbschaftsteuererklärung benötigt, sollte sich diese so früh wie möglich suchen.

anwalt.de-Tipp: Wer bei der Erbschaftsteuererklärung Vermögen verschweigt oder – bewusst oder unbewusst – falsche Angaben macht, riskiert Sanktionen wegen Steuerhinterziehung. Kontaktieren Sie in diesem Fall unbedingt einen Anwalt für Steuerrecht und lassen Sie sich bei einer Anzeige wegen Steuerhinterziehung anwaltlich vertreten. Jetzt Rechtsanwalt für Steuerrecht auf anwalt.de finden!

Freibeträge bei der Erbschaftsteuer

Wie viel Erbschaftsteuer Sie zahlen müssen, hängt vom familienrechtlichen Verhältnis zur verstorbenen Person ab. Je näher Sie der verstorbenen Person standen, desto höher ist der Freibetrag, der für Sie gilt.

Ist das erworbene Vermögen geringer als der für Sie geltende Freibetrag, fällt keine Erbschaftsteuer an. Nur für Vermögen, das den Freibetrag übersteigt, müssen Sie Erbschaftsteuer zahlen. Der Steuer unterliegt also nur das, was den Freibetrag übersteigt. Auch wenn Sie den Freibetrag überschreiten, bleibt Ihr Erbe unter Umständen steuerfrei, denn es gibt noch weitere Freibeträge, die die Erbschaftsteuer senken.

Ehepartner, eingetragene Lebenspartner und Verwandte in direkter Linie haben die höchsten Freibeträge. Empfänger von Vermögen, die nicht oder nicht in direkter Linie verwandt sind, können immerhin noch einen Freibetrag von 20.000 Euro ausschöpfen.

Verhältnis zum Verstorbenen | Freibetrag | Steuerklasse |

| 500.000 Euro | I |

| 400.000 Euro | I |

| 200.000 Euro | I |

| 100.000 Euro | I |

| 20.000 Euro | II |

| 20.000 Euro | III |

anwalt.de-Empfehlung: Das Steuerrecht ist komplex und ändert sich häufig. Bei komplexen Vermögens- oder Familienverhältnissen ist es daher ratsam, einen Anwalt für Steuerrecht mit der Erbschaftsteuererklärung zu beauftragen. So nutzen Sie steuerliche Freibeträge optimal aus und schenken dem Staat nicht unnötig Geld.

Welcher Kontostand zählt beim Erben?

Die Erbschaftsteuer ist eine sogenannte Stichtagssteuer, da sie zu einem bestimmten Zeitpunkt – dem Todestag – entsteht. Für die Berechnung der Steuer zählt daher der Wert des Vermögens an diesem Stichtag. Häufige Vermögenswerte, die der Erbschaftsteuer unterliegen können, sind:

Bargeld

Bankguthaben

Immobilien

Wertpapiere (z. B. Aktien)

Fondsanteile

Unternehmensanteile

Renten- und Lebensversicherungen

Hausrat

Edelmetalle (z. B. Gold)

Abhängig von der Vermögensart gelten verschiedene Verfahren, die § 12 Erbschaft- und Schenkungsteuergesetz bestimmt. Oft ist der Verkehrswert entscheidend. Bei Wertpapieren ist das beispielsweise der Kurswert am Todestag. Für Immobilien sind je nach ihrer Eigenschaft verschiedene Bewertungsmethoden vorgesehen.

Erbschaftsteuer: Wie hoch ist der Steuersatz?

Die Höhe der Erbschaftsteuer hängt nicht nur vom Wert der Erbschaft und der Beziehung zum Erblasser ab, sondern auch von der Steuerklasse und dem Steuersatz, der für Erben gilt. Die drei Steuerklassen, in die Erben eingeteilt werden, haben übrigens nichts mit den Lohnsteuerklassen (I–VI) zu tun.

Ehepartner, eingetragene Lebenspartner und Verwandte in direkter Linie gehören zur Steuerklasse I und haben einen niedrigeren Steuersatz als Personen und Verwandte der Steuerklasse II. Personen der Steuerklasse III haben den höchsten Steuersatz. Der Steuersatz in den Steuerklassen I–III ist nach dem Wert des steuerpflichtigen Nachlasses gestaffelt.

Wert bis einschließlich | Steuerklasse I | Steuerklasse II | Steuerklasse III |

75.000 Euro | 7 % | 15 % | 30 % |

300.000 Euro | 11 % | 20 % | 30 % |

600.000 Euro | 15 % | 25 % | 30 % |

6.000.000 Euro | 19 % | 30 % | 30 % |

13.000.000 Euro | 23 % | 35 % | 50 % |

26.000.000 Euro | 27 % | 40 % | 50 % |

über 26.000.000 Euro | 30 % | 43 % | 50 % |

Weitere Freibeträge bei der Erbschaftsteuer

Versorgungsfreibetrag

Ehepartnern beziehungsweise eingetragenen Lebenspartnern steht neben dem allgemeinen Freibetrag von 500.000 Euro ein besonderer Versorgungsfreibetrag zu. Kinder, Stief- oder Adoptivkinder sowie Enkelkinder des Erblassers – sofern Eltern Letztgenannter verstorben sind – erhalten ebenfalls einen Versorgungsfreibetrag. Die Höhe richtet sich nach dem Alter des Kindes:

Versorgungsfreibetrag | |

Ehepartner Eingetragene Lebenspartner | 256.000 Euro |

Kinder im Alter von 0–5 Jahren | 52.000 Euro |

Kinder im Alter von 6–10 Jahren | 41.000 Euro |

Kinder im Alter von 11–15 Jahren | 30.700 Euro |

Kinder im Alter von 16–20 Jahren | 20.500 Euro |

Kinder im Alter von 21–27 Jahren | 10.300 Euro |

Den Versorgungsfreibetrag können Sie allerdings nur dann voll ausschöpfen, wenn Sie keine weiteren steuerfreien Versorgungsbezüge – zum Beispiel Hinterbliebenenrenten und Zahlungen aus einer betrieblichen Altersversorgung – erhalten. Andernfalls wird der Versorgungsfreibetrag, der Ihnen bei der Erbschaftsteuer zusteht, noch um den Kapitalwert (Barwert) dieser Versorgungsbezüge gekürzt. Bei dessen Berechnung wird ein Vervielfältiger angewendet, dessen Zahl jährlich vom Bundesfinanzministerium neu bestimmt wird. Die Formel zur Berechnung des persönlichen besonderen Versorgungsfreibetrags lautet:

Besonderer Versorgungsfreibetrag – (Jahreswert des Kapitalwerts x Vervielfältiger) = Persönlicher Versorgungsfreibetrag

Der Jahreswert des Kapitalwerts einer monatlichen Hinterbliebenenrente von 1000 Euro beträgt 12 x 1000 Euro, also 12.000 Euro. Nach der Tabelle mit dem seit 2024 geltenden Vervielfältiger ergibt sich bei einer 70-jährigen Frau, deren Ehepartner verstorben ist, ein Wert von 11,099. Ihr Versorgungsfreibetrag beträgt danach 256.000 Euro – (12.000 Euro x 11,099) = 122.812 Euro.

Beispiel: Inge erbt von ihrer Großmutter Erna eine Eigentumswohnung im Wert von 550.000 Euro sowie ein Sparguthaben von 75.000 Euro. Da Inges Eltern bereits verstorben sind, gilt für sie ein Freibetrag von 400.000 Euro. Inge ist über 27 Jahre alt. Daher kann sie den Versorgungsfreibetrag nicht mehr in Anspruch nehmen. Das bedeutet, dass Inge nach Abzug des Freibetrags für die verbleibenden 225.000 Euro Erbschaftsteuer zahlen muss. Als Enkelin ist sie in Steuerklasse I, sodass auf ihr Erbe 11 % Erbschaftsteuer anfallen, was 24.750 Euro entspricht.

Pflegefreibetrag

Wer den Erblasser vor seinem Tod gepflegt oder Unterhalt geleistet hat, kann bei der Erbschaftsteuer einen Pflegefreibetrag von bis zu 20.000 Euro geltend machen. Voraussetzung ist, dass die Person dafür kein oder nur ein unzureichendes Entgelt erhalten hat und die Zuwendung des Erblassers ein angemessenes Entgelt für die Pflege und den Unterhalt darstellt. Um den Pflegefreibetrag in Anspruch zu nehmen, ist es nicht erforderlich, dass der Erblasser pflegebedürftig war oder ihm ein Pflegegrad zuerkannt wurde.

Unter Pflege wird allgemein die Unterstützung des Erblassers bei der Körperpflege, Versorgung, Ernährung und Mobilität verstanden. Da nicht näher definiert ist, was zur Pflege gehört, muss der Erbe Art, Dauer, Umfang und Wert der tatsächlich erbrachten Pflegeleistungen schlüssig darlegen können (Bundesfinanzhof, Urteil vom 10.05.2017, Az.: II R 37/15).

Beispiel: Holger hat seinen Bruder Manfred in den letzten Jahren vor dessen Tod gepflegt und ihn mietfrei in seinem Haus wohnen lassen. Manfred hat seinem Bruder Holger ein Vermögen von 45.000 Euro hinterlassen, bestehend aus einem Festgeldkonto und einem Aktiendepot. Holger kann als Bruder nur einen Freibetrag von 20.000 Euro nutzen, beantragt aber auch den Pflegefreibetrag von 20.000 Euro, sodass er letztlich noch 5000 Euro der Erbschaft versteuern muss. Der Steuersatz für Holger beträgt in Steuerklasse II 15 %. Er muss also 750 Euro Erbschaftsteuer zahlen.

Nachlassverbindlichkeiten

Nachlassverbindlichkeiten sind Kosten, die dem Erben durch den Tod des Erblassers entstehen. Dazu gehören die Kosten für die Bestattung, die Testamentseröffnung oder die Ausstellung des Erbscheins. Zu den Nachlassverbindlichkeiten zählen auch Schulden des Erblassers, die der Erbe übernimmt. Diese Kosten werden auf das Erbe angerechnet und mindern den zu versteuernden Betrag. Auch ohne Nachweis können Erben in der Erbschaftsteuererklärung pauschal einen Betrag von 10.300 Euro als Nachlassverbindlichkeiten angeben.

Beispiel: Nina und Marlene sind seit Jahren ein Paar, heiraten aber nie. Als Nina unerwartet stirbt, erbt Marlene testamentarisch Ninas gesamtes Vermögen. Da beide planten, eine Eigentumswohnung zu kaufen, besteht die Erbschaft aus einem hohen Bankguthaben von 250.000 Euro sowie aus einem Aktiendepot mit einem Kurswert von 50.000 Euro. Zum Erbe gehört außerdem ein Pkw im Wert von 30.000 Euro. Als Partnerin kann Marlene nur einen Freibetrag von 20.000 Euro ausschöpfen. Da Marlene sich um die Bestattung und andere Nachlassverbindlichkeiten gekümmert hat, macht sie zusätzlich den Pauschalbetrag von 10.300 Euro geltend.

Nach Abzug dieser Freibeträge verbleibt eine Erbschaft von 299.700 Euro, die der Erbschaftsteuer unterliegt. Für Marlene beträgt der Steuersatz in Steuerklasse III 30 %, sodass sie 89.910 Euro Erbschaftsteuer zahlen muss. Als Ehepartnerin oder eingetragene Lebenspartnerin von Nina hätte Marlene einen Freibetrag von 500.000 Euro in Anspruch nehmen können und somit keine Erbschaftsteuer zahlen müssen.

Sachliche Steuerbefreiungen

Hausrat

Hausrat des Verstorbenen (Kleidung, Möbel, Bücher etc.) ist für Empfänger der Steuerklasse I bis zu einem Wert von 41.000 Euro steuerfrei. Zusätzlich gilt für sie ein Freibetrag von maximal 12.000 Euro für andere bewegliche Gegenstände (z. B. ein Auto). Für Erben der Steuerklassen II und III bleiben Hausrat und andere bewegliche Gegenstände im Wert von insgesamt 12.000 Euro steuerfrei. Ausgenommen von dieser Steuerbefreiung sind Luxusgegenstände, die zur Wertanlage angeschafft wurden, wie Kunstwerke, Münzen, Edelmetalle, Edelsteine oder Perlen.

Familienheim

Ein Familienheim wird häufig von der älteren Generation an die jüngere Generation weitergegeben und bildet den Lebensmittelpunkt einer Familie. Müsste jedoch beim Vererben der Immobilie Erbschaftsteuer gezahlt werden und fehlt das nötige Kleingeld, bliebe den Erben oft nichts anderes übrig, als das Familienheim zu verkaufen. Hier setzt die Befreiung von der Steuerpflicht nach § 13 I Nr. 4c ErbStG an, denn sie ermöglicht den Erhalt und Schutz des Familienheims.

Voraussetzungen für die Steuerbefreiung: Ehepartner oder eingetragener Lebenspartner des Erblassers müssen für die Immobilie keine Erbschaftsteuer zahlen, wenn sie nach dem Tod des Erblassers mindestens zehn Jahre das Haus oder die Wohnung bewohnen – es sei denn, ein zwingender Grund steht dem entgegen. Außerdem muss der Erblasser die Wohnung oder das Haus bis zu seinem Tod selbst bewohnt haben oder ohne sein Verschulden an der Selbstnutzung gehindert gewesen sein, z. B. weil er vor seinem Tod in einem Pflegeheim gelebt hat.

Vermacht der Erblasser das Familienheim seinen Kindern oder – nach deren Tod – seinen Enkeln, gilt zusätzlich zu den oben genannten Voraussetzungen, dass die Wohnfläche der betreffenden Immobilie nicht mehr als 200 m² betragen darf. Andernfalls wird die darüber hinausgehende Wohnfläche bei der Berechnung der Erbschaftsteuer berücksichtigt. Bei einem Haus von 250 m² würden also 50 m² der Erbschaftsteuer unterliegen. Das erbende Kind oder Enkelkind muss die Absicht haben, die Immobilie unverzüglich selbst zu nutzen, und dann auch tatsächlich einziehen – es sei denn, es ist unverschuldet daran gehindert worden oder wohnt bereits darin. Eine kurze Verzögerung – etwa für die Dauer einer Renovierung der Immobilie – ist grundsätzlich zulässig.

Von einer Selbstnutzung kann jedoch nicht ausgegangen werden, wenn die geerbte Immobilie vermietet oder verkauft wird oder längere Zeit leer steht. Gleiches gilt, wenn das Familienheim unentgeltlich von Dritten bewohnt wird – auch wenn es sich dabei um Verwandte handelt.

Wie schnell muss die Erbschaftsteuer bezahlt werden?

Nachdem das Finanzamt von einem Erbfall erfahren hat, fordert es Sie auf, eine Erbschaftsteuererklärung abzugeben, wenn die Erbschaft erbschaftsteuerpflichtig ist. Für die Abgabe der Erbschaftsteuererklärung setzt Ihnen das Finanzamt eine Frist, die mindestens einen Monat beträgt. Benötigen Sie mehr Zeit, müssen Sie rechtzeitig vor Ablauf der Abgabefrist einen Antrag auf Fristverlängerung stellen. Eine Fristverlängerung kann auch mehrmals beantragt werden und wird in der Regel bewilligt.

Nach Abgabe der Erbschaftsteuererklärung hat das Finanzamt theoretisch bis zu vier Jahre Zeit, Ihnen den Erbschaftsteuerbescheid zuzustellen. Achten Sie deshalb darauf, ob Sie die Erbschaftsteuer wegen Verjährung nicht mehr zahlen müssen. Die Verjährungsfrist läuft mit Ablauf des Kalenderjahrs der Erbschaftsteuerentstehung. In der Regel ist das das Sterbejahr. Vier Jahre danach ist die Erbschaftsteuer verjährt, sofern keine leichtfertige Steuerverkürzung oder eine Steuerhinterziehung vorliegt. Dadurch verlängert sich die Verjährungsfrist auf fünf beziehungsweise zehn Jahre.

Der Erbschaftsteuerbescheid teilt Ihnen mit, wie viel Erbschaftsteuer Sie zahlen müssen. Nach Erhalt des Bescheids haben Sie einen Monat Zeit, das Geld zu überweisen.

Einspruch gegen den Erbschaftsteuerbescheid einlegen

Gegen den Erbschaftsteuerbescheid können Sie innerhalb eines Monats Einspruch einlegen. Weist das Finanzamt Ihren Einspruch nach Prüfung des Bescheids zurück, können Sie Klage beim zuständigen Finanzgericht erheben.

Auch wenn Sie gegen den Erbschaftsteuerbescheid Einspruch eingelegt haben, müssen Sie die Erbschaftsteuer zunächst bezahlen. Ist Ihr Einspruch erfolgreich, erhalten Sie zu viel gezahlte Steuern zurück. Etwas anderes gilt nur, wenn Sie gleichzeitig mit dem Einspruch beim Finanzamt die Aussetzung der Vollziehung beantragen. Gibt das Finanzamt diesem Antrag statt, wird die Zahlungsaufforderung bis zur Entscheidung über Ihren Einspruch ausgesetzt. Für ausgesetzte Steuern werden jedoch 6 % Zinsen pro Jahr fällig, sodass es sinnvoller sein kann, die geforderte Erbschaftsteuer auch im Falle eines Einspruchs zunächst zu bezahlen, wenn Sie die finanziellen Mittel dazu haben.

anwalt.de-Tipp: Sie halten Ihren Erbschaftsteuerbescheid für fehlerhaft oder die berechnete Erbschaftsteuer für zu hoch? Wenden Sie sich am besten an einen spezialisierten Anwalt für Steuerrecht, der Ihren Bescheid prüft und gegebenenfalls Einspruch dagegen einlegt.

Was tun, wenn man die Erbschaftsteuer nicht zahlen kann?

Bei der Vererbung von Immobilien stellt sich oft die Frage, wovon die Erbschaftsteuer bezahlt werden soll, wenn Bargeld und Kontoguthaben dafür nicht ausreichen. Schließlich will der Fiskus keine Immobilien, sondern Geld. Ein sofortiger Verkauf ist oft weder möglich noch gewollt. Daher gibt es die Möglichkeit, die Erbschaftsteuer für eine gewisse Zeit zu stunden und sie im Laufe der Zeit zu begleichen – z. B. durch Mieteinnahmen aus der geerbten Immobilie.

Das Erbschaftsteuer- und Schenkungsgesetz (ErbStG) sieht in § 28 grundsätzlich eine Stundung für bis zu zehn Jahre vor. Dafür müssen keine Zinsen gezahlt werden. Die Regelung gilt vor allem für sogenanntes „begünstigtes Vermögen“ wie z. B. Mietwohnungen. Damit soll verhindert werden, dass diese nach dem Tod des Eigentümers und Vermieters von den Erben verkauft werden müssen. Allerdings ist die Steuerstundung nur die letzte Finanzierungsmöglichkeit und die Finanzämter und Gerichte sind bei Anträgen streng. Zunächst müssen Erben Kredite aufnehmen, um die Erbschaftsteuer zu begleichen.

In einem vom Finanzgericht (FG) Köln entschiedenen Fall wurden mehrere Grundstücke und Wohnhäuser sowie ein im Verhältnis dazu geringer Barbetrag vererbt. Außerdem hatte der Erblasser in seinem Testament vier Personen mit Vermächtnissen bedacht. Diese sind zwar keine Erben, sollen aber nach dem letzten Willen des Verstorbenen dennoch einen bestimmten Geldbetrag erhalten, den sie von den Erben verlangen können. Da sich die vererbten Häuser wohl in einem so schlechten Zustand befanden, dass sie kaum mehr vermietet werden konnten, musste die Erbin bereits für die notwendigen Renovierungsarbeiten einen Kredit aufnehmen. Die Mieteinnahmen reichten dafür nicht aus, da einige Wohnungen leer standen oder von sogenannten Mietnomaden besetzt waren. Hinzu kamen Nachlassverbindlichkeiten wie die Vermächtnisse. Für die Erbschaftsteuer blieb kein Geld mehr übrig. Sie beantragte daher die Stundung.

Dem Finanzamt und dem Finanzgericht genügte das jedoch nicht. Im vorliegenden Fall hätte die Erbin und Antragstellerin auch andere Möglichkeiten gehabt. Das Finanzgericht ging davon aus, dass sie weitere Kredite auch für die Erbschaftsteuer hätte aufnehmen können. Dazu stellte es klar, dass die Erfüllung von Vermächtnissen zwar eine Pflicht der Erben ist, aber der Erbschaftsteuer nicht vorgeht (FG Köln, Beschluss v. 10.08.2012, Az.: 9 V 1481/12).

Erbschaftsteuer durch Schenkungen umgehen

Einer zu hohen Beteiligung des Staates am Nachlass kann man vorbeugen: „Schenkung“ heißt das Zauberwort. Zwar ist die Schenkungsteuer genauso hoch wie die Erbschaftsteuer und es gelten die gleichen Freibeträge wie bei der Erbschaftsteuer, im Unterschied zur Erbschaft können die Freibeträge bei Schenkungen aber alle zehn Jahre neu genutzt werden. Ausnahme: Für Eltern und Großeltern gilt bei Schenkungen ein Freibetrag von 20.000 Euro (bei Erbschaften: 100.000 Euro).

Zusätzlich zu den Freibeträgen sind übliche Gelegenheitsgeschenke in bestimmten Grenzen möglich. Hausrat im Wert von bis zu 41.000 Euro kann an Ehepartner, Lebenspartner oder Kinder verschenkt werden – zum Beispiel wertvolle Möbel.

Gerade für Familien bieten sich durch Schenkungen Möglichkeiten, auch größere Vermögen steuerfrei auf die nächste Generation oder den Ehepartner zu übertragen. Die Einzelheiten regelt das Erbschaft- und Schenkungsteuergesetz (ErbStG). Ziel des Gesetzes ist es insbesondere, dass kleinere Vermögen im Erbfall ohne steuerliche Mehrbelastung in der Familie bleiben und die Fortführung mittelständischer Unternehmen nicht gefährdet wird.

Schenkungen können auch mit Auflagen verbunden werden. So ist es z. B. möglich, den Kindern ein Haus zu schenken, aber ein lebenslanges Wohnrecht oder das Recht auf den wirtschaftlichen Nutzen (z. B. Mieteinnahmen) zu vereinbaren.

Grundsätzlich muss jeder Erwerb, der der Erbschaft- oder Schenkungsteuer unterliegt, innerhalb von drei Monaten ab Kenntnis des Erwerbers beim zuständigen Finanzamt angezeigt werden. Bei Schenkungen muss auch der Schenker das Finanzamt informieren. Auch wenn Sie der Meinung sind, dass der Wert der Schenkung unter dem Freibetrag liegt, sind Sie grundsätzlich nicht von der Anzeigepflicht befreit. Eine Anzeige ist nur dann nicht erforderlich, wenn die Schenkung eindeutig nicht zu einer Besteuerung führt (z. B. Gelegenheitsgeschenke) oder wenn die Schenkung gerichtlich oder notariell beurkundet wird. Eine Schenkungsteuererklärung müssen Sie ebenso wie eine Erbschaftsteuererklärung nur abgeben, wenn das Finanzamt Sie dazu auffordert.

Erbschaftsteuer auf Betriebsvermögen

Das Erbschaftsteuerrecht für Betriebsvermögen wurde im Jahr 2016 reformiert, wodurch die Ermittlung der Erbschaftsteuer deutlich komplexer geworden ist. Seitdem schaut das Finanzamt genauer hin, wofür das vererbte Betriebsvermögen verwendet wird. Das reformierte Steuerrecht sieht aber auch einige neue Verschonungsmöglichkeiten vor.

Die Reform war notwendig, weil das Bundesverfassungsgericht die alten Regelungen zum Teil für verfassungswidrig erklärt hatte. Die frühere Besteuerung von Unternehmensvermögen war im Vergleich zu der von Privatvermögen unverhältnismäßig. Die Verfassungsrichter verlangten eine Neuregelung, die Betriebsvermögen gerecht besteuert. Welche Regelungen seit der Reform 2016 gelten und wie die Erbschaftsteuer bei Betriebsvermögen berechnet wird, lesen Sie in unserem Rechtstipp.

(THH, ADS)

Artikel teilen:

Sie benötigen persönliche Beratung zum Thema Erbschaftsteuer?

Rechtstipps zu "Erbschaftsteuer" | Seite 3

-

20.02.2024 Rechtsanwalt Dr. iur. Holger Traub - Dipl. Kfm.„… , kann es die Erbschaftsteuer nachträglich anpassen. Dies kann zu erheblichen Nachzahlungen führen, die zusätzlich mit Zinsen belastet werden können. b. Strafrechtliche Konsequenzen Über die steuerlichen Konsequenzen …“ Weiterlesen

-

13.02.2024 Rechtsanwalt Florian Mund„… auf die Festsetzung der Erbschaftsteuer hat. Die Freibeträge für die Erbschaftsteuer bleiben unverändert. Zum Beispiel liegt der Freibetrag für Ehe- und Lebenspartner bei 500.000 Euro, für Kinder …“ Weiterlesen

-

02.02.2024 Rechtsanwalt Patrick M. Zagni„… Erbschaftsteuer natürlich nicht. Gerade auch wegen der möglichen Restriktionen im Zusammenspiel Vor- und Nacherbschaft empfiehlt es sich, auch Gedanken über die konkrete Ausgestaltung des Testaments …“ Weiterlesen

-

27.01.2024 Rechtsanwalt Tobias Blüming„… ist die Zahlung des Pflichtteils eine Nachlassverbindlichkeit und kann zur Berechnung der Erbschaftsteuer abgezogen werden. ❓ Kann man den Pflichtteil verhindern? Ein klares Jain . Es gibt ganz klare …“ Weiterlesen

-

27.01.2024 Rechtsanwalt Dr. iur. Holger Traub - Dipl. Kfm.„… oder wenn einer der Erben die Erbschaft unter Vorbehalt der Inventarerrichtung angenommen hat. Erbschaftsteuer Artikel 777 bis 788 : Die Erbschaftsteuer in Frankreich ist abhängig vom Verwandtschaftsgrad …“ Weiterlesen

-

24.01.2024 Rechtsanwalt Björn Altenberend„… eine Erbschaftsteuererklärung anfordern, wenn die Erhebung von Erbschaftsteuer in Betracht kommt, d. h. wenn der Wert des Erwerbs möglicherweise über dem persönlichen Freibetrag liegt. Bei Aufforderung des Finanzamts …“ Weiterlesen

-

22.01.2024 Rechtsanwalt Hans-Peter Rien„… , wann Erbschaftsteuern oder andere Steuerarten anfallen und wer sie zahlen muss. Die Erbengemeinschaften selbst sind mangels Rechtsfähigkeit nicht steuerpflichtig. Die Erbschaftsteuer fällt …“ Weiterlesen

-

18.01.2024 Rechtsanwalt & Notar Dr. Christian Keller„… Vorstellungen rechtskonform umzusetzen und die Sicherheit einer ordnungsgemäßen Vermögensnachfolge zu gewährleisten. Die gesetzlichen Feinheiten: Pflichtteilsrecht und Erbschaftsteuer Im Kontext …“ Weiterlesen

-

16.01.2024 Rechtsanwalt, Steuerberater Jan-Henrik Leifeld„… Unternehmensstrukturen und begleiten die Übergabe von Unternehmen an die nächste Generation einschließlich der schenkungsteuerlichen und erbschaftsteuerlichen Aspekte. Bei der Betreuung von Mandanten …“ Weiterlesen

-

12.01.2024 Rechtsanwalt Dr. iur. Holger Traub - Dipl. Kfm.„… ) : Die erbschaftsteuerlichen Konsequenzen sollten nicht unterschätzt werden. Insbesondere bei größeren Vermögen kann die Steuerlast erheblich sein. Ausgleichszahlungen : Regelungen für Ausgleichszahlungen …“ Weiterlesen

-

10.01.2024 Rechtsanwalt & Notar Florian Würzburg LL.M.„Das Supervermächtnis ist ein Gestaltungsinstrument im deutschen Erbrecht, das zur Minimierung der erbschaftsteuerlichen Belastung genutzt werden kann. Es handelt sich um ein spezielles Vermächtnis …“ Weiterlesen

-

09.01.2024 Rechtsanwalt Dr. iur. Holger Traub - Dipl. Kfm.„… . November 2006 (1 BvL 10/02) festgestellt, dass die Erhebung der Erbschaftsteuer mit einheitlichen Steuersätzen auf den Wert des Erwerbs mit dem Grundgesetz unvereinbar ist, wenn sie an Steuerwerte …“ Weiterlesen

-

08.01.2024 Rechtsanwalt Dr. iur. Holger Traub - Dipl. Kfm.„… zu erstellen und den Nachlass gemäß den Anweisungen des Erblassers zu verteilen . Der Testamentsvollstrecker hat auch die Pflicht, die Erbschaftsteuer zu bezahlen . Verstößt er gegen seine Pflichten …“ Weiterlesen

-

02.01.2024 Rechtsanwalt & Notar Florian Würzburg LL.M.„… geregelt, der besagt, dass mit dem Eintritt des Nacherbfalls der Nacherbe rückwirkend als Erbe gilt. Diese Regelung führt dazu, dass zwei Mal Erbschaftsteuer ausgelöst wird, was zu unnötigen …“ Weiterlesen

-

12.06.2024 Rechtsanwalt Dr. Rainer Freudenberg LL.M.„… sein über Gesellschafterdarlehen sowie "Zwangssparen" für die Zahlung von Ertrag- und Erbschaftsteuer. d. Anteilsübertragung und Nachfolgeregelungen In den meisten Fällen soll verhindert werden …“ Weiterlesen

-

18.12.2023 Rechtsanwältin Steuerberaterin Elisa Roggendorff„… , auch wenn die Bereicherung im vollen Umfang der Erbschaftsteuer unterfällt. Zu einer abweichenden Bewertung hätte nur die Stellung als Mehrheitsgesellschafter geführt. Die mehrfach Belastung mit Einkommensteuer und Erbschaftsteuer hingegen ist verfassungsrechtlich nicht zu beanstanden.“ Weiterlesen

-

17.12.2023 Rechtsanwalt Dr. iur. Holger Traub - Dipl. Kfm.„… kümmern. Zudem sind sie gegenüber dem Finanzamt in der Pflicht, die Erbschaft korrekt anzuzeigen und zu versteuern. 4. Anzeigepflicht der Erbschaft nach § 30 ErbstG Gemäß § 30 des Erbschaftsteuer …“ Weiterlesen

-

13.12.2023 Abogada und Rechtsanwältin Lotta Hilgers„… , dass der oder die Erb:In Erbschaftsteuer in Höhe von 40.000 € zahlen müsste, muss diese Person aufgrund der zusätzlichen Ermäßigung lediglich 400 € entrichten. Diese Ermäßigung gilt bei Immobilien im Land …“ Weiterlesen

-

11.12.2023 Rechtsanwalt Wolfgang Herfurtner„… aufwerfen. Diese reichen von der Erbschaftsteuer bis hin zu möglichen Steuerfolgen, die sich aus der Veränderung der Gesellschafterstruktur ergeben. Zustimmungserfordernisse: In einigen Fällen …“ Weiterlesen

-

25.11.2023 Rechtsanwalt Dr. iur. Holger Traub - Dipl. Kfm.„… bei unzutreffender Spendenbescheinigung (§§ 10b Abs. 4 EStG und § 9 Abs. 1 Nr. 2 Satz 5 KStG); Haftung des Erben/Schenkers bzw. Schenkers für die Erbschaftsteuer/ Schenkungsteuer (§ 20 ErbStG); Haftung …“ Weiterlesen

-

14.11.2023 Notar Roland Horsten„… sich die Eheleute gegenseitig als Erben ein und nach dem Tod des Überlebenden erben dann die Kinder. Solche Testamente sind weit verbreitet aber im Hinblick auf die Erbschaftsteuer oft überhaupt nicht clever …“ Weiterlesen

-

20.11.2023 Rechtsanwalt Dr. Christopher Arendt„… bezieht sich auf alle erdenklichen Steuern: Einkommensteuer, Schenkungsteuer, Erbschaftsteuer oder auch Umsatzsteuer. Auch wer den Zoll „umgeht“, kann eine Steuerhinterziehung begehen …“ Weiterlesen

-

08.11.2023 Rechtsanwalt Stephan Andreas Labitzke„… Sie die Erbschaftsteuer Planen Sie die Erbverteilung steuereffizient , um die persönlichen Freibeträge optimal zu nutzen und mögliche Steuerbefreiungen, wie für das Familienheim, einzubeziehen. 10. Planen …“ Weiterlesen

-

06.11.2023 Rechtsanwalt Bastian Ruge LL.M.„In einem Urteil (II R 5/20) vom 12.10.2022 entschied der BFH, dass die erweiterte unbeschränkte Schenkungsteuerpflicht aus § 2 Abs. 2 Nr. 1 S. 2 lit. b Erbschaftsteuer- und Schenkungsteuergesetz …“ Weiterlesen